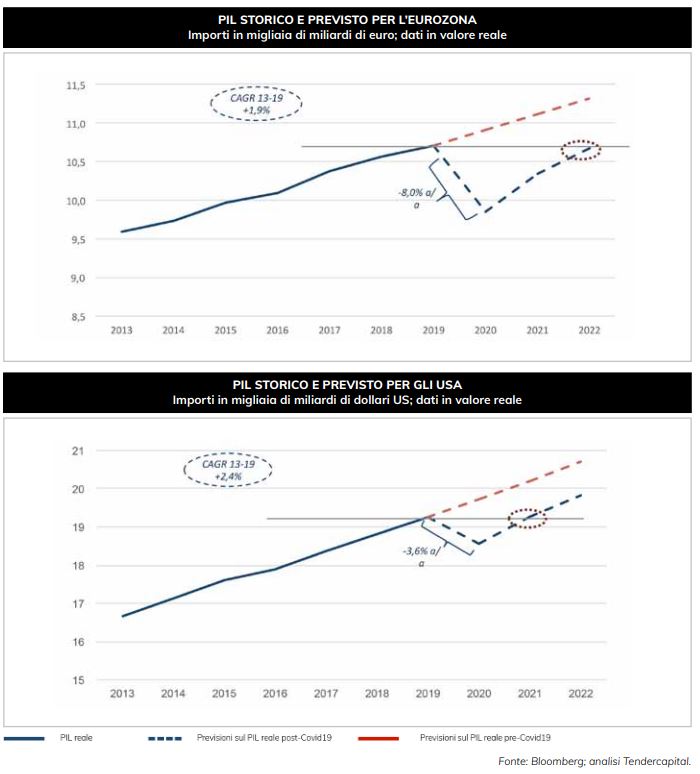

La crisi pandemica ha drasticamente frenato la crescita del PIL in Europa e negli Stati Uniti e il conseguente divario in termini di output ha fatto scendere l’inflazione a nuovi minimi, compromettendo ulteriormente le prospettive future. La dinamica ha così innescato una risposta monetaria e fiscale sincronizzata senza precedenti in tutte le principali economie. Allo stato attuale, il PIL dell’Eurozona e degli Stati Uniti impiegherà probabilmente diversi anni per recuperare il tracciato pre-Covid: se per l’Europa si parla del 2022, gli USA potrebbero farcela con un anno di anticipo, già nel 2021.

Nel mercato a reddito fisso, la curva dei tassi d’interesse evidenzia la prevista debolezza dell’economia nell’Eurozona. Nel 2020, l’intera curva dei tassi è scesa in territorio negativo per la prima volta nella storia e il differenziale di rendimento 10-2 anni si è stabilizzato a 20 punti base, ovvero al livello registrato durante la crisi finanziaria. I rendimenti si prospettano inferiori a quelli realizzati in passato e il potenziale di apprezzamento del capitale è limitato, il che favorisce la ricerca di carry.

Nel mercato azionario, al crollo di marzo ha fatto seguito una netta ripresa nei mesi successivi. Si tratta di un “copione” comune a tutti i principali indici, caratterizzato dalla sovraperformance del segmento orientato alla crescita, ulteriormente sostenuto dalle dinamiche del mercato dei tassi d’interesse. In questo contesto, le valutazioni tirate hanno determinato il livello più basso di rendimenti previsti degli ultimi decenni. Considerata l’incertezza del quadro economico, nel 2021 propendiamo per un approccio difensivo, favorito dalla “caccia” ai rendimenti fra gli strumenti sottovalutati e poco popolari del segmento Value.

2020 INSIGHTS

La ripresa del PIL dovrebbe avvenire nel 2022 per l’Eurozona e nel 2021 per gli USA: Il PIL si è rapidamente ripreso, ma potrebbero servire anni prima che l’output torni ai livelli pre-Covid

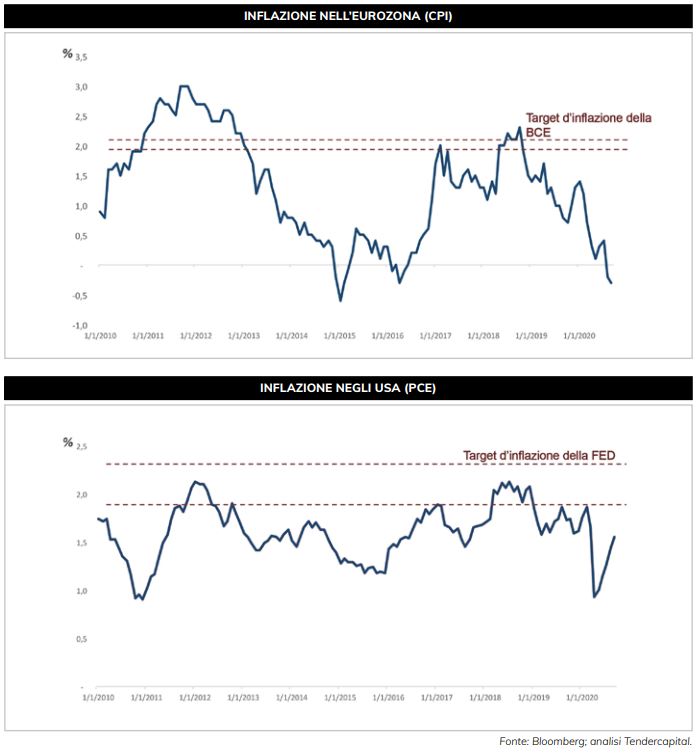

Il divario in termini di output provocato dalla pandemia ha spinto l’inflazione a nuovi minimi

Nel ciclo attuale, le banche centrali non sono riuscite a raggiungere il target d’inflazione. La pandemia ha ulteriormente compromesso le prospettive economiche

La pandemia ha innescato un intervento monetario e fiscale sincronizzato in tutte le principali economie

Le misure più massicce riguardano Stati Uniti ed Europa, dove la spesa complessiva è salita a ca. 40% del PIL, come nel caso del Giappone.

La recessione dovuta alla pandemia ha spinto le autorità a mettere in campo pacchetti di stimolo fiscale, fattisi col tempo sempre più interessanti anche a causa del fallimento delle misure monetarie negli ultimi anni.

- Sebbene nello scorso decennio i governi abbiano adottato un approccio di austerità fiscale, gli stimoli monetari sono diventati la leva politica per eccellenza, con il risultato che le misure fiscali e monetarie hanno spesso sortito l’esito opposto

- Nel prossimo decennio, lo scenario sembra destinato a cambiare e a seguire una diversa traiettoria, in cui la politica fiscale e monetaria si completeranno a vicenda

- A medio-lungo termine, è molto probabile che sia la politica fiscale che quella monetaria faranno aumentare il rischio al rialzo dell’inflazione, andando a colmare l’output gap negli anni a venire